华安证券股份有限公司邓欣,郑少轩近期对山西汾酒进行研究并发布了研究报告《山西汾酒2024Q3点评:青花环比提速》,本报告对山西汾酒给出买入评级,当前股价为208.82元。

山西汾酒(600809) 主要观点: 公司发布2024Q3业绩: 24Q3:营收86.11亿元(+11.35%),归母净利润29.40亿元(+10.36%),扣非归母净利润29.42亿(+10.27%)。 24Q1-3:营收313.58亿元(+17.25%),归母净利润113.50亿元(+20.34%),扣非归母净利润113.52亿元(+20.41%)。 24Q3符合市场预期。 收入:青花环比提速,玻汾势能延续 分价格带看,24Q3公司中高价/其他酒营收分别同比增长6.7%/25.6%,中高价酒占比白酒业务营收同比下降3.2pct至72.0%。我们预计中高价酒中青花系列24Q3环比提速,主因24Q2库存去化后得以轻装上阵,青花25增长快于青花20;老白汾/巴拿马预计24Q3营收环比降速,主因宴席需求平淡。其他酒中,玻汾势能延续,预计增速超过20%。 分区域看,24Q3公司省内/省外营收分别同比增长12.1%/10.9%,省内营收占比白酒业务营收同比提升0.3pct至40.8%。公司省内稳健增长,省外环比降速主因行业需求疲弱。24Q3公司经销商净增172家,省外招商持续,全国化布局稳步推进。 从报表质量看,24Q3公司营收+Δ合同负债同比增长16.9%,24Q3公司销售收现同比增长30.8%,快于营收增速,报表质量较高,业绩蓄水池稳健。 利润:费效比大幅优化 24Q3公司毛利率同比降低0.75pct至74.29%,主因其他酒占比提升。同期,公司销售/管理/税金及附加费率同比-0.07/+0.61/-1.4pct,费用投放力度整体稳定。综上,24Q3公司净利率同比降低0.29pct至34.11%。 投资建议:维持“买入” 我们的观点: 公司当前回款顺利,渠道库存维持良性,为后续健康发展奠定基础。中长期看,公司产品矩阵丰富,汾享礼遇模式提高渠道精细化管理能力,增长潜力充足。 盈利预测:考虑到行业景气度恢复较慢,我们略微下调公司盈利预测,预计公司2024-2026年分别实现营业总收入373.61/426.26/486.83亿元(原值384.15/452.89/528.11亿元),分别同比增长17.0%/14.1%/14.2%;实现归母净利润125.59/144.59/167.58亿元(原值129.00/153.37/181.43亿元),分别同比增长20.3%/15.1%/15.9%;当前股价对应PE分别为20/17/15倍,维持“买入”评级。 风险提示: 省内消费升级不及预期,省外推广不及预期,市场竞争加剧,食品安全事件。

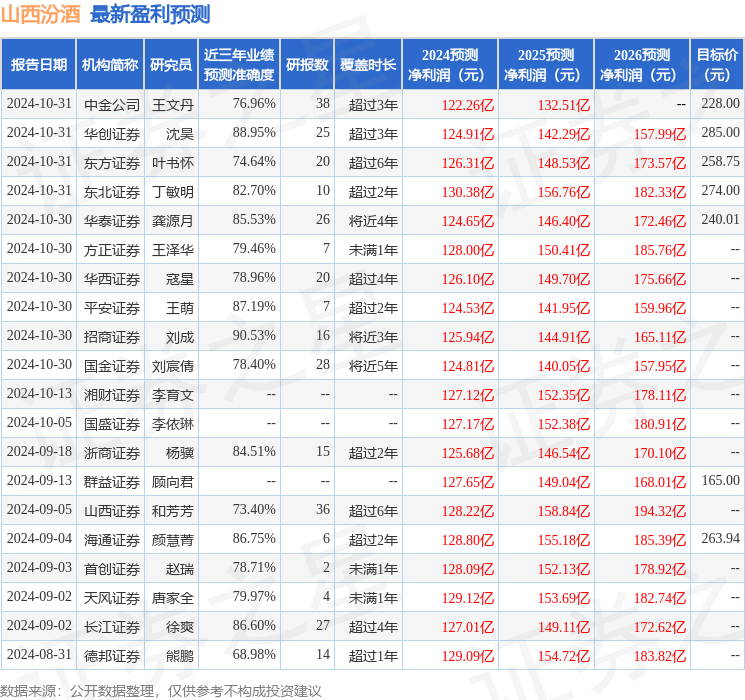

本站数据中心根据近三年发布的研报数据计算,招商证券刘成研究员团队对该股研究较为深入,近三年预测准确度均值高达90.53%,其预测2024年度归属净利润为盈利125.94亿,根据现价换算的预测PE为19.47。

最新盈利预测明细如下:

该股最近90天内共有46家机构给出评级,买入评级40家,增持评级5家,中性评级1家;过去90天内机构目标均价为229.32。

以上内容为本站据公开信息整理,由智能算法生成,不构成投资建议。